[김다운기자] 미국 마이크론이 관계사 이노테라를 100% 완전 자회사로 편입하겠다고 발표했다. 중국 반도체 업체와의 인수·합병(M&A) 협상 가능성이 높아진 것으로 분석된다.

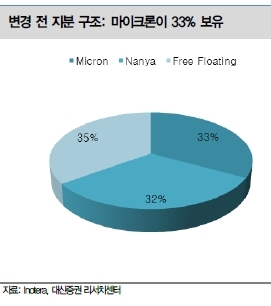

지난 14일 글로벌 D램 시장 3위 업체인 미국 마이크론은 관계사 이노테라에 대한 지분율을 33%에서 100%로 확대하며, 지분법 자회사에서 완전 자회사로 편입하겠다고 발표했다. 마이크론은 이노테라 2대주주인 대만 난야와 소액주주, 외국인 투자자 지분을 모두 주당 30대만달러에 인수할 예정인데 이는 이노테라 주가 대비 30% 높은 수준이다.

대신증권 김경민 애널리스트는 15일 "이번에 발표된 내용에서 주목해야 하는 점은 이노테라가 D램 산업 내에서 후발업체임에도 불구하고 인수 가격 프리미엄이 30%였다는 점"이라고 진단했다.

D램 산업 내에서 향후 M&A 이벤트가 재부각되는 경우 주가 프리미엄에 대한 기대를 가져볼 수 있다는 분석이다.

이노테라는 2013년부터 D램 생산량의 100%를 1대 주주인 마이크론으로 공급하고 있었기 때문에 마이크론의 완전 자회사가 되더라도 기존 역할은 그대로 유지될 것으로 전망했다.

따라서 이 같은 결정은 중국 반도체 기업과의 연합이나 M&A를 염두에 둔 결정인 것으로 추정된다. 중국 칭화유니그룹은 마이크론 인수를 꾸준히 시도중이며, SK하이닉스에 대해서도 지분인수 제안을 한 바 있다.

그는 "대만은 내년 1월 총선에서 야당으로 정권 교체가 예상되는데, 친중국 정책을 펼친 현 집권당에 비해 야당은 반중국 정책을 내세우고 있다"며 "집권하게 되면 중국 기업이 대만 반도체 기업에 투자하는 것을 좌시하지 않을 것"이라고 내다봤다.

김 애널리스트는 "대만 반도체 기업에 대한 M&A나 지분 구조 변화를 제한할 가능성이 높기 때문에 야당이 집권하기 전에 마이크론이 이노테라를 100% 자회사로 편입하는 것이 필요하다"고 강조했다.

1대 주주 마이크론, 2대 주주 난야의 현 지분 구조가 변화 없이 유지된다면, 향후 마이크론이 중국의 반도체 기업과 협상 시 이노테라의 2대 주주인 난야의 지분율(32%)이 정치적 걸림돌로 작용할 수 있기 때문이다.

칭화 유니그룹이나 다른 중국의 기업이 마이크론과 SK하이닉스 중에 어느 쪽과 먼저 손을 잡게 될지 예단하기 어렵지만, 마이크론이 일방적으로 유리하지는 않을 것으로 봤다.

그는 "중국 기업과 M&A를 추진하려면 미국 법무부와 공정거래위원회의 정치적 반대를 극복해야 하며, 중국 현지 공장을 설립하기 위해 기존 협력사인 인텔과의 특허 관련 재협상이 필요하다"고 풀이했다.

김다운기자 kdw@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기