[김다운기자] SK텔레콤이 CJ헬로비전을 인수하기로 결정한 것에 대해 증권가에서는 모두에게 긍정적인 '윈윈' 딜이라며 호평했다.

SK텔레콤은 2일 이사회를 개최해 CJ오쇼핑이 보유한 CJ헬로비전 지분 30%를 5천억원에 인수하기로 결의했다고 발표했다. SK텔레콤은 CJ헬로비전 인수 후 SK브로드밴드와 CJ헬로비전을 합병할 계획이다.

증권가에서는 이번 인수가 SK텔레콤과 CJ오쇼핑에 모두 호재라고 분석했다.

SK텔레콤은 단기적으로는 대규모 현금유출이 부담스러울 수 있지만, 장기적으로는 무선통신시장의 경쟁력과 유료방송을 비롯한 유선통신시장의 경쟁력을 동시에 확보할 수 있다는 점에서 두마 리 토끼를 잡았다는 평가다.

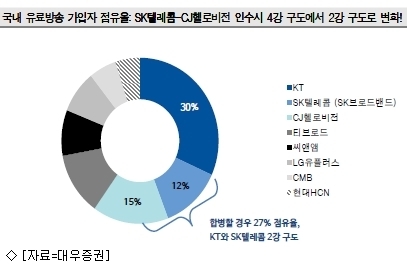

◆SKT, 유료방송에서 KT와 2강 체제 구축

CJ헬로비전은 케이블TV 410만명, 초고속인터넷 89만명, 인터넷전화 71만명, 알뜰폰(MVNO) 88만명의 가입자를 보유하고 있다.

SK텔레콤과 합병 후 합산 가입자 수는 TV 740만명, 인터넷 585만7천명, 전화 520만명, 이동전화 2천962만명이며, 점유율은 TV 26.2%, 인터넷 29.4%, 이동전화 50.9%로 상승하게 될 전망이다.

NH투자증권 안재민 애널리스트는 "SK텔레콤은 MVNO 시장 1위뿐만 아니라 이동통신 가입자 점유율 50%를 다시 회복할 것"이라며 "유료방송 시장에서도 단숨에 KT와 스카이라이프 진영의 가입자 840만명과 비견될 수 있는 상황으로 갈 수 있다"고 예상했다.

KDB대우증권 문지현 애널리스트도 "CJ헬로비전 인수를 통해 SK텔레콤이 무선통신 1위뿐 아니라, 유료방송 및 유선통신 등 가구 단위 방송 통신 사업에서도 1위에 비견되는 지배력을 획득할 것"으로 전망했다.

CJ오쇼핑 입장에서도 나쁜 거래는 아닌 것으로 평가된다. 많은 현금을 확보할 수 있고, 저평가됐던 CJ헬로비전 지분 가치에 대해서도 재평가될 것이기 때문이다.

삼성증권 남옥진 애널리스트는 "저평가된 지분이 높은 가격으로 현금화된다는 점에서 CJ 오쇼핑에 긍정적"이라며 "지분 매각 자금을 확보한 CJ오쇼핑이 코웨이 인수전에 참여할 가능성도 있는데 이 경우에도부정적이지 않은 상황"이라고 진단했다.

◆유증 참여로 SK-CJ 그룹 미디어 시너지 기대

이번 인수와 함께 SK그룹과 CJ그룹의 협력 강화를 통한 시너지도 기대되고 있다.

SK텔레콤은 CJ그룹과의 전략적 제휴·협력을 강화를 위해 CJ의 1천500억원 규모 제3자 배정 유상증자에도 참여할 계획이다.

미래에셋증권 이학무 애널리스트는 "이번 유증으로 CJ헬로비전의 인수를 통해서 시장지배력이 높아진 SK그룹과 CJ의 미디어 부문 시너지가 극대화될 것"이라고 예상했다.

그는 "이번 인수 합병으로 유료 방송 시장이 양강 체계로 구축되면 미디어 시장은 단순한 가입자 유치보다는 차별화된 콘텐츠 생산 및 확보로 경쟁의 중심이 이동할 것"이라며 "국내 미디어 산업 발전에 기여할 수 있을 전망"이라고 전했다.

유료방송이 2강 구도로 전환되면서 TV 시장에서의 경쟁이 완화돼 KT, LG유플러스 등 다른 경쟁사에게도 긍정적 영향이 기대된다.

유안타증권 최남곤 애널리스트는 "TV 시장의 과점 구조 형성으로 인해, 현재보다는 경쟁 완화 전망되며, 질적 성장 흐름이 나타날 것"이라고 내다봤다.

한편 CJ와 CJ오쇼핑 주가는 2일 오전 9시50분 현재 각각 4.17%, 8.67% 급등세다. 반면 SK텔레콤은 0.41% 하락하고 있다.

김다운기자 kdw@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기