[아이뉴스24 이영웅 기자] 중흥그룹이 대우건설 인수를 위해 영업적자를 기록하고 있는 계열사까지 동원해 인수대금을 끌어오면서 향후 그룹 재무구조에 문제가 생기는 것 아니냐는 목소리가 나온다. 다만 일부 사업으로부터 창출될 현금흐름으로 인해 신용등급 하락까지는 이르지 않을 것이라는 관측이 나온다.

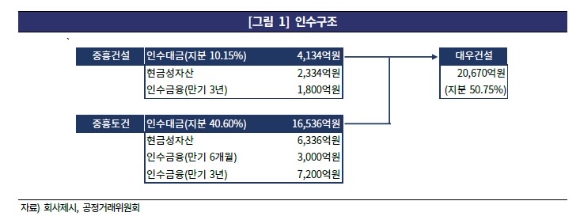

11일 금융감독원 전자공시시스템에 따르면 중흥그룹은 KDB인베스트먼트가 보유하던 대우건설 지분 50.75%에 대한 인수대금으로 총 2조671억원에 인수했다. 이 가운데 중흥토건은 6천410억원, 중흥건설은 2천350억원 등 총 8천760억원(42.3%)의 자기자금을 사용했다.

나머지 1조2천억원은 인수금융으로 조달했다. 중흥토건은 1조125억원을, 중흥건설은 1천785억원을 각각 차입했다. 인수금융 이자율 평균 3% 후반대로 가정하면 중흥그룹이 부담해야 할 1년치 이자만 400억원에 이른다.

중흥토건과 중흥건설은 이미 5년 내 지급어음을 비롯해 매입채무, 장·단기 차입금, 미지급금, 미지급비용, 보증금 등 지출해야 하는 자금만 각각 1조8천173억원, 2천억원 등이 있다. 이같은 부채까지 포함할 경우 그룹 전반의 재무구조에 상당한 영향을 끼칠 수밖에 없다.

중흥그룹은 각 계열사를 총동원해 운영자금 명목으로 중흥토건과 중흥건설을 위한 실탄 조달에 나서왔다. 심지어 영업적자를 기록한 계열사까지 끌어들였다. 중흥토건은 지난해 5월부터 각 계열사로부터 7천940억원을 운영자금 명목으로 장기차입금을 받았다.

중흥토건은 ▲중흥에스클래스로부터 4천460억원 ▲중흥산업개발 2천480억원 ▲나주관광개발 1천억원씩 실탄을 조달받았다. 중흥산업개발은 지난해 45억원의 영업손실, 79억원의 순손실을 기록한 계열사다. 나주관광개발로부터 차입한 1천억원은 해당 계열사의 전체 자본총계(1천17억원) 수준이다.

다만 과거 금호아시아나그룹과 상황은 다르다는 반론도 나온다. 금호는 지난 2006년 6조4천억원에 대우건설 지분 72.0%를 인수했는데 자체자금이 34%에 그쳤다. 또 4조2천억원을 풋백옵션(주식매도선택권)으로 끌어오면서 대우건설 기업가치가 하락하면 승자의 저주에 빠질 수밖에 없는 구조였다.

더욱이 중흥그룹은 브레인시티 프로젝트가 원활히 진행되면서 인수부담이 대폭 줄었다. 중흥건설과 중흥토건은 평택 브레인시티 사업을 시행 중인 계열사 브레인시티프로젝트금융투자에게 대여금(1조1천445억원)과 차입금에 대한 연대보증(채권최고액 5천200억원)을 제공하고 있다.

해당 사업에 대한 우발채무 규모가 크다보니 중흥건설과 중흥토건의 신용도를 상당히 제약해왔지만, 지난해 9월부터 관련 차입금이 상환되면서 우발채무 부담에서 벗어났다. 또 올해부터 해당 사업으로부터 현금 상환이 이뤄질 것으로 보여 재무부담을 다소 벗어날 것이라는 분석이 나오고 있다.

성태경 한국기업평가 수석연구원은 "중흥의 사업규모를 감안할 때 2조1천억원 규모의 지분인수는 계열 전반의 재무구조에 부담요소로 작용할 것"이라면서도 "용지매각과 분양사업을 통해 평택 브레인시티 사업으로부터 양호한 현금유입이 이뤄져 인수부담이 일정수준 상쇄될 것으로 보인다"고 말했다.

/이영웅 기자(hero@inews24.com)

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기