[아이뉴스24 윤지혜기자] SK그룹이 LG그룹의 웨이퍼 생산 업체인 LG실트론을 인수하기로 결정한 가운데, 24일 증권가에서는 이번 인수·합병(M&A)으로 SK그룹의 '반도체 굴기(번도체 일으키기)'가 지속될 것으로 내다봤다.

SK는 지난 23일 실리콘 웨이퍼 제조·판매 사업을 통한 반도체 소재 사업 확장을 위해 LG가 보유한 LG실트론 지분 51%(3천418만1천410주)를 6천200억원에 인수하기로 했다고 공시했다. SK와 LG는 주식 매매 계약을 체결하고, 절차를 거쳐 연내에 인수 작업을 마무리할 계획이다.

LG실트론은 반도체 전공정의 기초 재료인 실리콘 웨이퍼를 국내에서 유일하게 제조하는 업체다. 주력 제품은 300mm웨이퍼로 지난해 기준 시장점유율은 14%를 차지했다. 주요 매출처는 삼성전자와 SK하이닉스다.

김준섭 유진투자증권 애널리스트는 "SK하이닉스는 반도체 생산을 위한 실리콘 웨이퍼 매입에 10%의 원재료 비용(2015년 기준 4천91억원)을 사용하고 있어, 실리콘 웨이퍼를 생산하는 LG실트론과 시너지가 가능할 것으로 보인다"며 "이번 M&A로 글로벌 반도체 소재 기업으로서의 입지를 강화할 수 있을 것"으로 전망했다.

반도체 수요가 증가하면서 반도체 재료인 실리콘 웨이퍼 가격도 상승하고 있는 상황인 만큼, SK의 LG실트론 인수로 인해 SK하이닉스의 입장에서는 웨이퍼 구매선에 대한 협상력을 키울 수 있다는 설명이다. LG실트론의 입장에서는 안정적인 수요를 확보했다는 데 의미가 있다고 그는 강조했다.

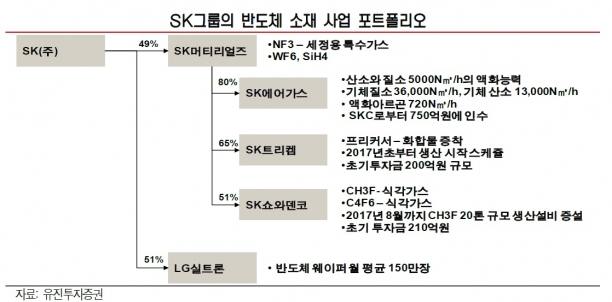

김수현 신한금융투자 애널리스트도 이번 딜을 통해 SK가 "원천 기술의 내재화, 중국 매출 확대에 나설 것"이라며 SK 계열사 간 시너지도 강화될 것으로 예상했다. SK머티리얼즈와 실트론을 통해 특수가스와 웨이퍼 등 반도체 핵심 소재 사업 포트폴리오를 구축하는 동시에 SK하이닉스를 중심으로 IT 부문을 수직 계열화할 것이란 분석이다.

◆인수가 적정한가…증권가 설왕설래

LG실트론 인수로 SK의 경쟁력이 강화될 것이라는 점에는 모두 공감했으나, 인수가 적정 여부에 대해서는 애널리스트 간 의견이 엇갈렸다.

김수현 애널리스트는 SK가 실트론 장부가치(1천732억원) 대비 약 3.6배의 프리미엄을 지불한 만큼, 업황 개선 여부에 따라 고가 인수 논란이 발생할 수도 있다고 우려했다.

그는 "매년 브랜드 로열티와 배당 수익으로 8천억~9천억원 현금흐름을 확보하는 SK 입장에서는 인수가에 대한 무리는 없어 보인다"며 "단, 글로벌 피어 그룹(함께 비교하는 반도체업체들)의 주당순자산가치(PBR)가 평균 2.5배라는 사실과, 소위 '슈퍼 사이클'에 진입했다는 반도체 업황이 예상보다 빠르게 하강 기미를 보일 경우 향후 고가 인수 논란의 소지도 발생할 것"이라고 진단했다.

반면 최남곤 유안타증권 애널리스트는 "▲웨이퍼 공급 부족 대비 ▲기업가치(EV) 개선 등 M&A의 목적과 LG실트론의 실적 수준을 감안했을 때 매각가치를 논하는 것은 무의미하다"며 "2017년 하반기부터 웨이퍼 공급 부족 현상이 나타나고 SK하이닉스의 3D 낸드 사업이 본격화되면 1조2천억원 이상의 기업가치도 충분히 설명될 수 있다"고 전했다.

윤지혜기자 jie@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기