[박영례기자] 소유와 경영에 대한 기업 지배구조 논란이 국내에서 여전히 뜨거운 감자가 되고 있는 가운데 세계적으로 다양한 소유구조가 확산되고 있는 것으로 나타났다. 이에 맞춰 주요국도 다양한 소유지배구조를 인정, 정책의 유연성을 꾀하고 있는 것.

이는 우리도 소유와 경영이 분리된 지배구조가 이상적이고, 재벌과 같은 오너 경영은 문제가 있다는 식의 획일적 평가와 인식에도 변화가 필요하다는 얘기다. 오히려 소유집중도가 높은 국가들의 시가총액이 증가하고 있다는 분석도 나왔다.

18일 전국경제인연합회는 최근 기업소유구조의 글로벌 동향에 관한 OLED 보고서를 인용, 다양한 유형의 소유지배구조와 소유집중 기업구조가 글로벌 자본시장에 확대되고 있다고 발표했다.

최근 OECD는 기업 지배구조에 관한 보고서(OECD Corporate Governance Factbook 2015)를 통해 적은 지분으로 지배권을 행사하는 소유집중기업 비율이 높은 국가 기업들이 글로벌 자본시장에서 차지하는 시가총액 비중과 신규 상장비율이 증가하고 있다고 밝혔다. 소유분산 기업구조가 더 이상 보편적인 기업구조가 아니라는 분석이다.

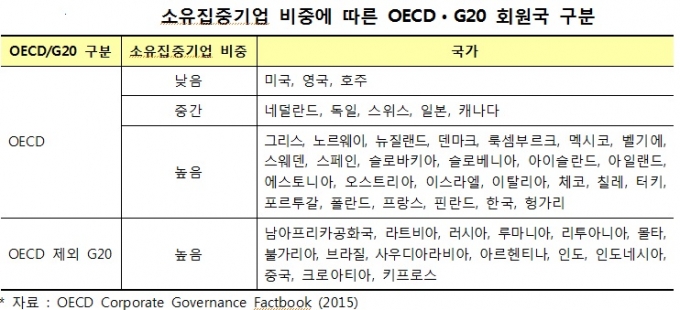

OECD는 소유·지배 비례원칙에서 벗어나 1주에 다수 의결권을 부여하는 차등 의결권제나 순환출자 등과 같은 지배권 행사 및 가족경영 여부 등을 바탕으로 OECD와 G20 회원국을 소유집중도가 낮은 국가, 중간인 국가, 높은 국가로 구분했다.

미국과 영국, 호주의 경우 소유집중기업 비중이 낮은 반면, 네달란드, 독일, 스위스, 일본, 캐나다 등은 중간 수준으로 평가됐다. 이외 한국과 프랑스,그리스 등 26개 국은 소유집중기업 비중이 높은 것으로 평가됐다. 또 OECD를 제외한 G20 국가중에서도 중국, 인도 등 15개 국가 역시 소유집중기업 비중이 높은 국가로 분류됐다. 소유집중기업 비중이 높은 국가가 더 많은 셈이다.

또 OECD조사에 따르면 1998년 이후 글로벌 자본시장에서 소유분산기업 비중이 높은 나라들의 시가총액 비중은 감소한 반면, 기업집단 및 가족기업 등 소유집중기업 비중이 높은 나라들의 시가총액 비중은 계속 증가하고 있다.

전체 조사대상국의 시가총액을 100%로 할 때, 1998년 이후 소유분산기업 비중이 높은 나라들의 시총 비중은 58.88%에서 44.13%로 14.75%p 감소했으나, 소유집중기업 비중이 높은 나라들의 시총 비중은 20.26%에서 37.29%로 17.03%p 증가한 것.

또한 소유집중 기업과 가족기업들이 많은 OECD 비회원국 기업들의 신규 상장하는 비율은 13%(1995년과 2003 평균)에서 55%(2008년과 2012년 평균)로 급증하고 있는 것으로 조사됐다.

전경련은 "소유분산 기업구조가 더 이상 보편적인 기업구조가 아니라는 것은 이것의 전제가 되는 소유·지배 비례원칙에서 벗어난 다양한 유형의 소유지배구조 기업들이 확산되고 있다는 뜻"이라고 해석했다.

따라서 우리의 오너 경영과 같이 적은 지분으로 기업을 지배하는 지배구조에 대한 과도한 규제나이를 부정적으로 보는 사회적 인식 역시 바뀌어야 한다는 지적이다.

전경련은 "OECD 역시 소유·지배 비례원칙에서 벗어나는 소유구조에 대한 선험적인 편견을 가져서는 안 되며 소유지배구조에 대한 직접적인 규제는 경제행위의 왜곡을 초래하기 때문에 바람직하지 않다는 입장을 밝힌 바 있다"고 강조했다.

이와 관련 EU 회원국 기업 상당수가 차등의결권 주식, 피라미드 구조, 상호출자 및 순환출자 등 지배권강화 수단(CEM)을 사용, EU차원에서 이를 법적으로 규제하려 했으나 이같은 지배구조의 기업 성과가 나쁘다는 확증이 없어 법적규제를 포기하기도 했다는 설명이다.

◆자국 기업 경영 안정화 장치 강화 추세…유연한 정책 필요

이처럼 각국이 소유와 지배 비례원칙에서 벗어난 다양한 기업 지배구조가 확산되면서 소유지배구조에 대한 우리 정부 정책 및 규제 역시 보다 유연해질 필요가 있다는 게 전경련 측 지적이다.

전경련 송원근 경제본부장은 "지난 9월 발표된 OECD 기업지배구조원칙(2015)에서는 급변하는 경제환경에 기업들이 신속히 적응할 수 있도록 유연한 소유지배구조 정책의 필요성이 언급됐다"며 "우리의 획일적 소유지배구조 정책도 좀 더 유연하게 개선할 필요가 있다"고 강조했다.

실제로 지난 2008년 글로벌 금융위기 이후, 세계 각국은 지나친 단기실적을 추구하는 자본시장의 한계를 극복하고 자국 기업의 장기적 성장을 위해 기업의 경영권을 안정화 시켜주기 위한 제도 도입 및 논의에 오히려 적극 나서고 있다.

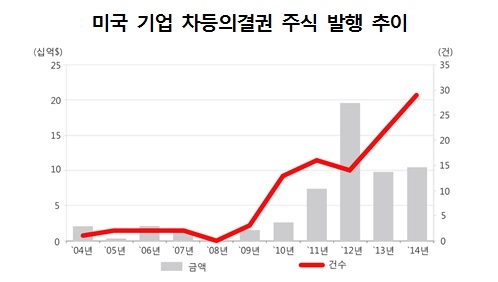

가령 덴마크는 글로벌 금융위기 직후, 보유 주식 수와 의결권 비율이 1대10 이상으로 벌어지는 차등의결권 주식발행을 금지한 상법을 개정, 개별 회사와 주주들이 자유롭게 비율을 정할 수 있도록 했다. 또한, 소유분산 지배구조가 일반화 된 미국에서도 금융위기 이후 차등의결권 주식발행 건수가 급증하고 있다.

반면 한국의 경우 공정거래법상 대규모 기업집단 에 대한 상호출자 및 신규 순환출자 금지, 채무보증 금지, 금융보험사 의결권 제한, 지주회사 규제 등 지배구조에 대한 다양한 직접 규제가 존재하고 있다. 현행 상법상 차등의결권 주식 발행 역시 금지하고 있다.

이 외에도 우리 정책의 기본방향이 소유분산 구조를 바람직한 것으로 전제하고 있어 달라진 기업 지배구조 환경에 맞춰 인식 및 정책 변화가 필요하다는 지적이다.

전경련 신석훈 기업정책팀장은 "선진국들이 기업 지배구조를 획일적으로 규제하지 않고 다양한 유형을 선택할 수 있도록 한 것은 규제로 인한 부정적 효과가 긍정적 효과보다 더 크기 때문"이라며"우리나라의 획일적 소유지배구조 정책이 경제전체에 미치는 득과 실을 따져볼 필요가 있다"고 지적했다.

박영례기자 young@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기