[아이뉴스24 권서아 기자] 최소한 내년 상반기까진 지방과 중소 캐피탈(할부금융)·저축은행의 부동산 관련 부채 위험이 이어질 것으로 전망됐다.

27일 한국은행과 한국신용평가는 지방에 있거나 비은행인 캐피탈사와 저축은행 등을 중심으로 부동산 PF(브릿지론·본 PF) 리스크가 커질 것으로 판단했다. 한신평은 내년 6월 이들 업종의 부실률이 더 악화할 것으로 내다봤다.

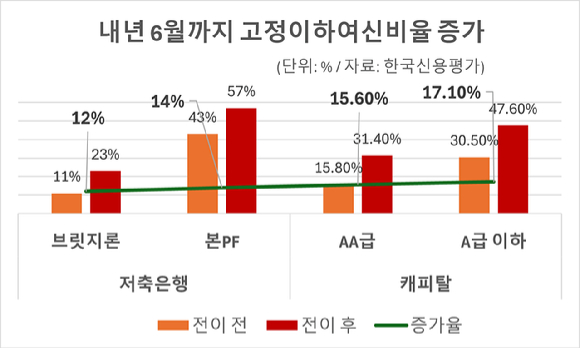

한신평은 구체적으로 내년 6월 신용등급 AA급(13곳)과 A급 이하(8곳)의 캐피탈사의 고정이하여신비율이 각각 15.6%, 17.1%p 상승할 것으로 분석했다. 고정이하여신비율은 3개월 이상 연체된 부실 채권의 비율을 말한다.

부동산 PF 시장에서 부실률이 가장 높은 저축은행도 마찬가지다. 한신평은 저축은행 7곳의 브릿지론과 본 PF의 고정이하여신비율은 내년 6월 각각 12%p, 14%p 상승할 것으로 전망했다.

지난 6월 말 기준으로 전체 금융권의 부동산 PF 대출은 132조원에 이른다. 최근 부동산 PF 사업 평가에서 유의(C)와 부실(D)인 부동산 PF 익스포저는 전체의 약 10%인 21조원에 달한다.

지방의 상황은 더 심각하다. 캐피탈 21개사의 브릿지론 중 지방 주거시설은 부동산 PF 사업성 평가에 따라 유의(C)와 부실(D) 등급만 44%에 이른다. 수도권 또는 광역시 비주거 시설(26%), 비수도권 숙박시설(4%) 순이다.

저축은행 7곳도 유의(C)와 부실(D) 등급인 지방 사업장만 60%에 달한다. 유형별로는 근린생활시설의 유의(C)와 부실(D) 등급이 71%로 가장 높다. 오피스텔(70%), 물류센터(56%), 주상복합(30%) 순이다.

이달부터 부동산 PF 평가에 따라 최악 등급을 받은 경·공매 사업장도 쏟아질 예정이다. 웰컴과 OK저축은행은 최근 약 20~30개 사업장 중 단 3곳만 낙찰됐다. 낙찰된 곳은 OK의 서울 서초구 아파트 사업장이나 수도권 또는 광역시 사업장이었다.

한국은행은 당분간 비은행과 지방의 부동산 PF 리스크가 커질 것으로 보고, 기준금리 인하에 기대지 말고 부실 사업장을 적극적으로 정리해야 한다고 경고했다.

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기